192,7 tỷ USD đã rót vào các công ty khởi nghiệp AI

Nếu nói AI đang chiếm lĩnh dòng vốn đầu tư mạo hiểm thì có lẽ cũng không phải là phóng đại...

Ảnh minh hoạ.

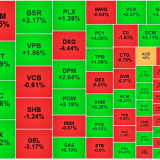

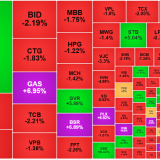

Theo dữ liệu từ nền tảng dữ liệu tài chính PitchBook, tính chung từ đầu năm đến nay, tổng vốn đầu tư mạo hiểm đạt 366,8 tỷ USD.

Trong đó, 192,7 tỷ USD đã rót vào các công ty khởi nghiệp trí tuệ nhân tạo (AI). Con số này đã đưa 2025 trở thành năm đầu tiên mà hơn một nửa tổng vốn đầu tư mạo hiểm toàn cầu chảy vào lĩnh vực AI.

Phần lớn nguồn vốn tập trung vào những doanh nghiệp đã có tên tuổi, như Anthropic hay xAI, khi mỗi công ty đều huy động được hàng tỷ USD chỉ trong vài tháng gần đây.

Ngược lại, nhiều startup nhỏ, đặc biệt là những doanh nghiệp không hoạt động trong lĩnh vực AI, lại gặp khó khăn trong việc gọi vốn.

PitchBook cho rằng, thị trường IPO và hoạt động mua bán – sáp nhập (M&A) trầm lắng khiến nhiều quỹ đầu tư mạo hiểm ngần ngại rót tiền vào những dự án chưa được kiểm chứng.

Ông Kyle Sanford, Giám đốc nghiên cứu của PitchBook, nhận xét: “Thị trường đang phân hoá thành hai phe: hoặc AI, hoặc không. Hoặc doanh nghiệp lớn, hoặc không”.

Trong quý gần nhất, các quỹ đầu tư mạo hiểm tại Mỹ đã dành tới 62,7% tổng vốn đầu tư cho các công ty AI, trong khi tỷ lệ này trên toàn cầu là 53,2%.

Tuy nhiên, đằng sau làn sóng đầu tư ồ ạt vào AI là một bức tranh không mấy sáng sủa của thị trường khởi nghiệp nói chung.

Số lượng doanh nghiệp nhận được vốn đầu tư mới đang trên đà giảm xuống mức thấp nhất trong nhiều năm.

Nếu nói AI đang chiếm lĩnh dòng vốn đầu tư mạo hiểm, có lẽ cũng không phải là phóng đại.

Theo dữ liệu của PitchBook, trong quý 3 năm nay, AI chiếm tới 39,5% tổng số thương vụ đầu tư, mức cao kỷ lục.

Ông Kyle Stanford, Giám đốc nghiên cứu đầu tư mạo hiểm tại Mỹ của PitchBook, nhận định: “AI đã trở thành nền tảng của hoạt động đầu tư mạo hiểm. Nó mang đến cách tiếp cận hoàn toàn mới để doanh nghiệp giải quyết thách thức và đang len lỏi vào mọi ngóc ngách của nền kinh tế. Đây cũng là công nghệ có khả năng mở rộng quy mô nhanh nhất, phù hợp với mục tiêu lợi nhuận siêu lớn mà các quỹ VC theo đuổi”.

Cùng với sự bùng nổ này, mảng thoái vốn (exit) của các quỹ đầu tư mạo hiểm cũng ghi nhận bước ngoặt lớn. PitchBook cho biết, 40% tổng giá trị các thương vụ thoái vốn trong năm 2025 đến từ các công ty AI, trong đó nổi bật là đợt IPO của CoreWeave.

Tính đến nay, đã có 317 thương vụ thoái vốn liên quan đến AI – con số cao kỷ lục. Tuy nhiên, ông Stanford cho rằng môi trường IPO và M&A vẫn còn nhiều rủi ro và thiếu ổn định.

“Giá trị thoái vốn tăng mạnh chủ yếu nhờ một vài đợt IPO nổi bật, còn nhìn chung thị trường vẫn ảm đạm. Số lượng công ty niêm yết mới vẫn ít, phần lớn là các doanh nghiệp tiền điện tử hoặc những cái tên không điển hình. Tôi tin rằng nhiều công ty mạnh đang chờ thời cơ, và có thể sẽ lên sàn trong năm tới”, ông chia sẻ với tạp chí Fortune.

Dù vậy, câu hỏi đặt ra là: liệu các quỹ đầu tư mạo hiểm có đang phụ thuộc quá nhiều vào AI hay không?

Bà Karen Page, đối tác của B Capital, so sánh: “Điện toán đám mây từng là một cuộc cách mạng – thay đổi cách chúng ta lưu trữ và vận hành dữ liệu. Nhưng AI còn tiến xa hơn: nó là cách mới để khai thác dữ liệu, để biến dữ liệu thành tri thức”.

Theo bà Page, khác với thời kỳ bùng nổ điện toán đám mây khi nhà đầu tư còn thận trọng, AI lại tạo ra cảm giác cấp bách và phấn khích chưa từng có: “Không có sự sợ hãi nào quanh AI. Trái lại, mọi người đang muốn lao vào thật nhanh. Đây là một thời điểm chưa từng có tiền lệ.”

Tuy nhiên, việc dòng vốn VC quá tập trung vào AI vẫn đang liên tục đặt ra câu hỏi lớn: Liệu đây có phải là hướng đi lành mạnh cho toàn ngành đầu tư mạo hiểm? Và, tất nhiên, song song với đó là nỗi lo quen thuộc mang tên “bong bóng AI”...