Đề xuất đánh thuế VAT hàng giá trị nhỏ nhập qua Shopee, Lazada, Tiktok...

Với sự bùng nổ của thương mại điện tử xuyên biên giới, lượng giao dịch hàng hóa có giá trị nhỏ xuyên biên giới đã tăng gấp nhiều lần trong thời gian qua. Ủy ban Tài chính ngân sách đề xuất đánh thuế VAT với hàng nhập khẩu giá trị nhỏ, nhất là qua các sàn Thương mại điện tử như Shopee, Lazada, Tiktok...

Đề xuất đánh thuế VAT với hàng nhập khẩu giá trị nhỏ qua các sàn TMĐT

Chiều 23/4, Ủy ban Thường vụ Quốc hội thảo luận về Luật thuế giá trị gia tăng (VAT) sửa đổi. Theo đó, một trong những điểm mới của dự thảo luật là việc bổ sung quy định không thu thuế VAT với quà biếu, tặng và miễn thuế này với hàng nhập khẩu giá trị nhỏ.

Theo quy định hiện nay của Chính phủ, hàng nhập khẩu giá trị nhỏ là dưới 1 triệu đồng chuyển về Việt Nam qua dịch vụ chuyển phát nhanh, được miễn thuế nhập khẩu, thuế VAT đầu vào (khâu nhập khẩu). Đối với quà biếu, quà tặng cũng được miễn thuế nhập khẩu theo Nghị định 134 hướng dẫn Luật Thuế xuất, nhập khẩu.

Phát biểu thẩm tra nội dung nói trên, ông Lê Quang Mạnh, Chủ nhiệm Ủy ban Tài chính ngân sách cho rằng Chính phủ cân nhắc bỏ quy định miễn thuế VAT với hàng nhập khẩu giá trị nhỏ, nhất là qua kênh thương mại điện tử xuyên biên giới.

"Hiện nhiều nước đã bỏ quy định miễn thuế VAT với hàng nhập khẩu giá trị nhỏ để bảo vệ nguồn thu, tạo môi trường kinh doanh bình đẳng giữa sản xuất trong nước và nhập khẩu", ông Lê Quang Mạnh nói.

Chủ nhiệm Ủy ban Tài chính Ngân sách Lê Quang Mạnh.

Vì thế, Chủ nhiệm Ủy ban Tài chính ngân sách cho rằng việc nghiên cứu bỏ quy định này, tức thu thuế VAT với hàng nhập giá trị nhỏ qua kênh thương mại điện tử xuyên biên giới sẽ tạo điều kiện mở rộng và bao quát các nguồn thu trong bối cảnh hạn chế về ngân sách hiện nay.

Theo ông Lê Quang Mạnh, trước đây lượng hàng có giá trị nhỏ nhập khẩu không nhiều nên tác động không đáng kể tới số thu thuế. Tuy nhiên, sự bùng nổ của thương mại điện tử xuyên biên giới và xu hướng tiêu dùng ở nhiều nước cho thấy, lượng giao dịch hàng giá trị nhỏ xuyên biên giới đã tăng gấp nhiều lần thời gian qua.

Chủ nhiệm Ủy ban Tài chính ngân sách dẫn số liệu của Tổng công ty cổ phần Bưu chính viễn thông (VNPT) cho thấy tại tháng 3/2023, trung bình mỗi ngày có 4-5 triệu đơn hàng được vận chuyển từ Trung Quốc về Việt Nam. Trong đó, giá trị mỗi đơn hàng được chia nhỏ 100.000-300.000 đồng.

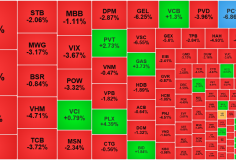

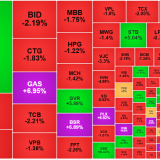

Bình quân mỗi ngày giá trị hàng luân chuyển qua các sàn Shopee, Lazada, Tiktok... khoảng 45-63 triệu USD và một tháng là 1,3-1,9 tỷ USD.

Cần đưa ra ngưỡng chịu thuế VAT cụ thể cho nhà bán hàng

Theo quy định hiện nay, hộ, cá nhân kinh doanh có doanh thu hàng năm từ 100 triệu đồng trở xuống sẽ không thuộc diện chịu thuế VAT. Ở lần sửa đổi này, cơ quan soạn thảo không đưa ra mức doanh thu chịu thuế cụ thể, mà quy định đưa ra quy định mở "dưới mức Chính phủ quy định".

Cho ý kiến về nội dung này, thường trực Ủy ban Tài chính ngân sách cho rằng việc sửa quy định ngưỡng doanh thu tính thuế VAT là cần thiết, phù hợp thực tế phát triển hiện nay. Song, cơ quan thẩm tra đề nghị Chính phủ tính toán để đưa ra mức doanh thu tính thuế cụ thể dựa trên các yếu tố như thu nhập bình quân đầu người đã tăng hơn 2 lần so với năm 2013 - thời điểm ngưỡng doanh thu 100 triệu đồng được xây dựng.

Về nội dung này, ông Hoàng Thanh Tùng, Chủ nhiệm Ủy ban Pháp luật Quốc hội cho rằng việc Chính phủ đưa ra mức doanh thu tính thuế cụ thể thay vì quy định mở như tại dự thảo luật sẽ đảm bảo minh bạch, công bằng cho đối tượng chịu thuế - hộ, cá nhân kinh doanh.

Nghiên cứu tăng thuế VAT theo lộ trình.

Hiện nay Việt Nam đang áp dụng 3 mức thuế suất VAT là 0%, 5% và 10%, theo Ủy ban Tài chính ngân sách Quốc hội, thuế suất VAT phổ thông 10% hiện thấp so với các nước.

Ông Lê Quang Mạnh thông tin thuế suất trung bình tại châu Á là 12%, khu vực Mỹ La tinh là 14%, châu Phi 16%, EU 22%. Còn mức thuế VAT trung bình toàn cầu là 15%.

"So sánh này cho thấy Việt Nam có dư địa để tăng thuế suất thuế VAT trong tương lai, đặc biệt trong bối cảnh cần mở rộng cơ sở thu", Chủ nhiệm Ủy ban Tài chính ngân sách nêu.

Cũng theo ông Mạnh, một số nước trong khu vực ASEAN đã tăng thuế VAT như một giải pháp nâng cao hiệu quả thu ngân sách từ sau dịch Covid-19. Ví dụ, tháng 4/2022, Indonesia tăng thuế suất từ 10% lên 11%. Singapore tăng thuế VAT theo lộ trình hai năm, từ 7% lên 8% vào 1/2023 và từ đầu năm nay là 9%.

Chiến lược cải cách hệ thống thuế đến năm 2030 cũng xác định định hướng nghiên cứu tăng thuế suất thuế giá trị gia tăng theo lộ trình. Vì vậy, Thường trực Ủy ban Tài chính Ngân sách đề nghị Chính phủ đánh giá tác động với một số phương án tăng thuế suất theo lộ trình sau khi nền kinh tế đã phục hồi, có thể vào cuối giai đoạn 5 năm 2026-2030

Đề nghị quy định rõ hơn hành vi cấm với thuế VAT

Nêu ý kiến thảo luận, Chủ nhiệm Ủy ban Kinh tế Vũ Hồng Thanh đặt vấn đề do quy định hay tổ chức thực thi dẫn đến tình trạng gian lận, trốn, nợ đọng thuế khá phổ biến.

Từ đó, ông đề nghị có đánh giá và quy định điều cấm cũng như chế tài xử lý hành vi vi phạm về thuế VAT, bởi ngoài quy định chung ở Luật Quản lý thuế thì thuế VAT có các đặc thù riêng.

Chủ tịch Quốc hội Vương Đình Huệ cho hay đây là luật về nội dung. Ngoài điều cấm được quy định ở Luật Quản lý thuế đã có, do tính chất đặc thù của thuế VAT và dễ cho thực hiện có thể nghiên cứu thêm một điều nói về hành vi cấm, chế tài xử phạt trong trường hợp chưa được cụ thể hóa trong Luật Quản lý thuế.

Ông dẫn các hành vi gian lận hóa đơn chứng từ; vi phạm thời gian nộp thuế, khấu trừ thuế, hoàn thuế; lừa đảo chiếm đoạt thuế; khai khống hóa đơn giá trị gia tăng, chuyển giá...

Về đề xuất quy định hành vi cấm và chế tài, Bộ trưởng Bộ Tài chính Hồ Đức Phớc cho biết hiện trong luật cũng quy định đối tượng nộp thuế chịu trách nhiệm về hồ sơ, chứng từ.

Song tiếp thu ý kiến của Ủy ban Thường vụ Quốc hội, ban soạn thảo sẽ nghiên cứu thể hiện rõ hơn, cụ thể hơn.

Ông nêu rõ giai đoạn vừa qua gian lận về thuế VAT lớn nên cần quy định chặt và minh bạch để vừa bảo vệ người nộp thuế chân chính cũng như người thu.

Theo Tạp chí Thương Trường