Ngân hàng là mục tiêu hấp dẫn của tội phạm mạng

Ngày 18/11, Hội thảo chuyên đề 10 với chủ đề “Phát triển ngân hàng thông minh trong tiến trình công nghiệp hóa, hiện đại hóa đến năm 2030, tầm nhìn đến năm 2045” đã được tổ chức. Đây là sự kiện nằm trong khuôn khổ Diễn đàn cấp cao và Triển lãm quốc tế lần thứ ba về Công nghiệp 4.0 – Industry 4.0 Summit 2021, do Ban Kinh tế Trung ương chủ trì, phối hợp chuyên môn bởi các bộ ngành liên quan.

- Thiệt hại do tấn công mạng, tội phạm mạng gây ra cho năm 2020 là khoảng 1.000 tỷ USD

- Ngành dược phẩm là đối tượng hàng đầu của tội phạm mạng

- Tội phạm mạng ở Nga năm 2020 tăng 30 lần trong ba năm qua

- Khu vực ASEAN cần đẩy mạnh việc phòng, chống tội phạm mạng

- 34 triệu hồ sơ của 17 công ty mới bị rao bán trên các diễn đàn tội phạm mạng

Phó Thống đốc Ngân hàng Nhà nước Phạm Tiến Dũng phát biểu tại hội thảo.

Phát biểu tại hội thảo, ông Phạm Tiến Dũng, tân Phó Thống đốc Ngân hàng Nhà nước (NHNN) cho biết, kế hoạch chuyển đổi số ngành ngân hàng đến năm 2025, định hướng đến năm 2030 đặt mục tiêu phát triển các mô hình ngân hàng số, gia tăng tiện ích, trải nghiệm khách hàng.

Theo Phó Thống đốc, hoạt động chuyển đổi số ngành ngân hàng đã đạt được những kết quả tích cực. Các thành tựu cuộc Cách mạng công nghiệp lần thứ tư đã được ứng dụng mạnh mẽ và rộng rãi vào các dịch vụ ngân hàng cốt lõi (thanh toán, tín dụng, tiết kiệm), thanh toán trên thiết bị di động tăng trưởng mạnh hàng năm (90% về số lượng và 150% về giá trị). Nhiều ngân hàng có trên 90% giao dịch trên kênh số và ngân hàng Việt Nam được đánh giá có mức độ ứng dụng ngân hàng số với tốc độ nhanh nhất trong khu vực.

Ngoài ra, hệ sinh thái số, thanh toán số đã được thiết lập với việc kết nối dịch vụ ngân hàng số với hầu hết các dịch vụ số khác trong nền kinh tế mang lại các trải nghiệm liền mạch trên mọi lĩnh vực và tiện ích cho người dùng dịch vụ trên không gian số.

Tuy nhiên, TS. Nguyễn Đức Hiển, Phó trưởng Ban Kinh tế Trung ương cho biết, kết quả tích cực là thế nhưng vẫn còn nhiều vấn đề cần đặt ra. Trong đó quan trọng nhất là hoàn thiện thể chế, chính sách không chỉ tập trung hoàn thiện trong lĩnh vực thanh toán như thời gian vừa qua mà cần hoàn thiện chính sách cho các ngân hàng trong quá trình chuyển đổi số cũng như tạo ra môi trường vừa cạnh tranh. Đồng thời, các ngân hàng phải hợp tác cùng các công ty công nghệ tài chính (fintech) và các doanh nghiệp công nghệ lớn, giúp thúc đẩy phát triển ngân hàng thông minh.

Theo các chuyên gia tại hội thảo, ngân hàng số đang được hưởng lợi trong bối cảnh dịch bệnh, nhưng vấn đề cần lưu ý là việc phải làm thế nào để đảm bảo an ninh, an toàn hệ thống.

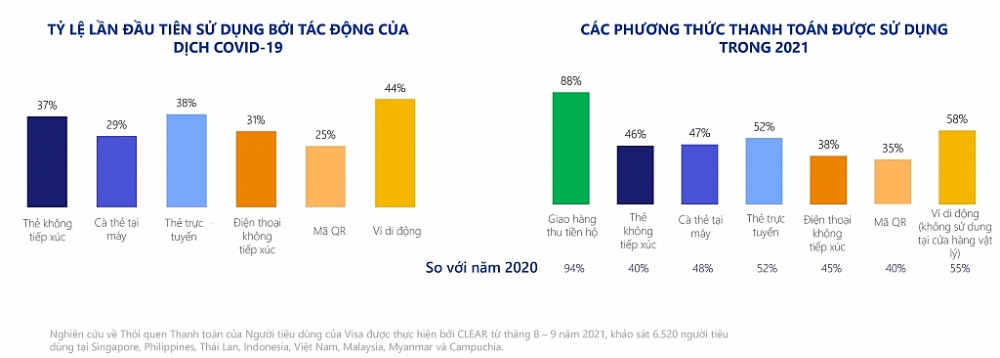

Về vấn đề này, bà Đặng Tuyết Dung, Giám đốc Visa Việt Nam và Lào, cho biết khảo sát của Visa về thói quen và thái độ của người tiêu dùng trong thanh toán cho thấy tại Việt Nam, thanh toán bằng tiền mặt đã giảm đáng kể trong bối cảnh dịch Covid-19 và sẽ tiếp tục giảm dần trong tương lai.

Cụ thể, trước dịch Covid-19, cứ 10 giao dịch thì có 6,8 giao dịch là trả tiền mặt nhưng trong dịch, con số này giảm xuống chỉ còn 5,4 giao dịch. Lượng tiền mặt trong ví cũng giảm đối với ít nhất 65% người tiêu dùng, góp phần thúc đẩy việc sử dụng thẻ và thanh toán không chạm. Các dịch vụ có xu hướng được người tiêu dùng lựa chọn chuyển sang thanh toán không dùng tiền mặt trên thị trường sẽ là thanh toán hóa đơn, mua hàng trong siêu thị và du lịch nước ngoài khi ngành du lịch được phục hồi.

Tuy nhiên, đại diện của Visa lưu ý, các doanh nghiệp cũng phải thay đổi chiến lược kinh doanh với thói quen thanh toán không tiền mặt giúp hoạt động không bị gián đoạn.

Nói về vấn đề bảo mật, ông Lê Quang Hà, Giám đốc sản phẩm Công ty an ninh mạng Viettel nhận xét, mặc dù ngân hàng là một trong những lĩnh vực tiên phong trong quá trình chuyển đổi số nhưng cũng là mục tiêu ưa thích của tội phạm mạng để chiếm đoạt tiền của khách hàng, dữ liệu của ngân hàng.

Trong đó, hình thức phổ biến nhất là hacker gửi tin nhắn chứa đường link giả mạo trang web của ngân hàng về tri ân, trúng thưởng... khi khách hàng nhấp vào sẽ mất thông tin, mã OTP và mất tiền trong tài khoản…

Ngoài ra, gần đây kẻ gian bắt đầu sử dụng thiết bị phát sóng giả mạo để gửi tin nhắn SMS mạo danh thương hiệu ngân hàng, chi phí của thiết bị này rẻ nhưng rất khó phát hiện, ngăn chặn và xử lý triệt để.

Theo thống kê của Công ty an ninh mạng Viettel, trong dịch Covid-19, lượng tấn công lừa đảo khách hàng tăng gấp 3 lần so với cùng kỳ, kẻ gian tấn công vào tất cả ngân hàng, ví điện tử, dịch vụ chuyển tiền quốc tế.

“Vì vậy, khi chuyển đổi số cho ngân hàng thì an toàn thông tin cũng phải được chuyển đổi. Mặt khác, quy trình đảm bảo an toàn thông tin ngân hàng cần được thông minh hóa, tự động hóa, luôn đặt ra giả thuyết để săn tìm các nguy cơ một cách chủ động để thời gian phát hiện các nguy cơ càng nhỏ, chi phí xử lý sẽ càng thấp, tối ưu an toàn thông tin cho khách hàng và tăng chi phí cho đối thủ”, ông Lê Quang Hà phân tích.

Hoàng Hằng (T/h)

Ngân hàng là mục tiêu “ưa thích” của tội phạm mạng

(HQ Online) - Ngân hàng Nhà nước cho biết sẽ tiếp tục hoàn thiện khuôn khổ pháp lý tạo điều kiện thuận lợi cho các ngân hàng trong quá trình chuyển đổi số, phát triển hạ tầng số, kết nối, chia sẻ dữ liệu ngân hàng với dữ liệu ngành, lĩnh vực khác…

| Ngân hàng có thể vận hành như công ty công nghệ tài chính trong tương lai | |

| Ngân hàng thu hút hàng triệu khách hàng mới qua kênh “số” | |

| Làm gì cho tương lai ngân hàng số tại Việt Nam? |

Ngày 18/11, Hội thảo chuyên đề 10 với chủ đề “Phát triển ngân hàng thông minh trong tiến trình công nghiệp hóa, hiện đại hóa đến năm 2030, tầm nhìn đến năm 2045” đã được tổ chức. Đây là sự kiện nằm trong khuôn khổ Diễn đàn cấp cao và Triển lãm quốc tế lần thứ ba về Công nghiệp 4.0 – Industry 4.0 Summit 2021, do Ban Kinh tế Trung ương chủ trì, phối hợp chuyên môn bởi các bộ ngành liên quan.

| Phó Thống đốc NHNN Phạm Tiến Dũng phát biểu tại hội thảo. |

Nhiều ngân hàng có 90% giao dịch trên kênh số

Phát biểu tại hội thảo, ông Phạm Tiến Dũng, tân Phó Thống đốc Ngân hàng Nhà nước (NHNN) cho biết, kế hoạch chuyển đổi số ngành ngân hàng đến năm 2025, định hướng đến năm 2030 đặt mục tiêu phát triển các mô hình ngân hàng số, gia tăng tiện ích, trải nghiệm khách hàng.

Theo Phó Thống đốc, hoạt động chuyển đổi số ngành ngân hàng đã đạt được những kết quả tích cực. Các thành tựu cuộc Cách mạng công nghiệp lần thứ tư đã được ứng dụng mạnh mẽ và rộng rãi vào các dịch vụ ngân hàng cốt lõi (thanh toán, tín dụng, tiết kiệm), thanh toán trên thiết bị di động tăng trưởng mạnh hàng năm (90% về số lượng và 150% về giá trị). Nhiều ngân hàng có trên 90% giao dịch trên kênh số và ngân hàng Việt Nam được đánh giá có mức độ ứng dụng ngân hàng số với tốc độ nhanh nhất trong khu vực.

Ngoài ra, hệ sinh thái số, thanh toán số đã được thiết lập với việc kết nối dịch vụ ngân hàng số với hầu hết các dịch vụ số khác trong nền kinh tế mang lại các trải nghiệm liền mạch trên mọi lĩnh vực và tiện ích cho người dùng dịch vụ trên không gian số.

Tuy nhiên, TS. Nguyễn Đức Hiển, Phó trưởng Ban Kinh tế Trung ương cho biết, kết quả tích cực là thế nhưng vẫn còn nhiều vấn đề cần đặt ra. Trong đó quan trọng nhất là hoàn thiện thể chế, chính sách không chỉ tập trung hoàn thiện trong lĩnh vực thanh toán như thời gian vừa qua mà cần hoàn thiện chính sách cho các ngân hàng trong quá trình chuyển đổi số cũng như tạo ra môi trường vừa cạnh tranh. Đồng thời, các ngân hàng phải hợp tác cùng các công ty công nghệ tài chính (fintech) và các doanh nghiệp công nghệ lớn, giúp thúc đẩy phát triển ngân hàng thông minh.

Thanh toán tiền mặt sẽ tiếp tục giảm

Theo các chuyên gia tại hội thảo, ngân hàng số đang được hưởng lợi trong bối cảnh dịch bệnh, nhưng vấn đề cần lưu ý là việc phải làm thế nào để đảm bảo an ninh, an toàn hệ thống.

Về vấn đề này, bà Đặng Tuyết Dung, Giám đốc Visa Việt Nam và Lào, cho biết khảo sát của Visa về thói quen và thái độ của người tiêu dùng trong thanh toán cho thấy tại Việt Nam, thanh toán bằng tiền mặt đã giảm đáng kể trong bối cảnh dịch Covid-19 và sẽ tiếp tục giảm dần trong tương lai.

Cụ thể, trước dịch Covid-19, cứ 10 giao dịch thì có 6,8 giao dịch là trả tiền mặt nhưng trong dịch, con số này giảm xuống chỉ còn 5,4 giao dịch. Lượng tiền mặt trong ví cũng giảm đối với ít nhất 65% người tiêu dùng, góp phần thúc đẩy việc sử dụng thẻ và thanh toán không chạm. Các dịch vụ có xu hướng được người tiêu dùng lựa chọn chuyển sang thanh toán không dùng tiền mặt trên thị trường sẽ là thanh toán hóa đơn, mua hàng trong siêu thị và du lịch nước ngoài khi ngành du lịch được phục hồi.

| Thanh toán bằng tiền mặt đã giảm đáng kể do tác động của Covid-19. Nguồn: VISA |

Tuy nhiên, đại diện của Visa lưu ý, các doanh nghiệp cũng phải thay đổi chiến lược kinh doanh với thói quen thanh toán không tiền mặt giúp hoạt động không bị gián đoạn.

Nói về vấn đề bảo mật,

Thủ tướng giao nhiệm vụ cho doanh nghiệp đầu tàu, chủ tịch cmc đề xuất “mở nút thắt” dữ liệu và trung tâm dữ liệu

Thủ tướng giao nhiệm vụ cho doanh nghiệp đầu tàu, chủ tịch cmc đề xuất “mở nút thắt” dữ liệu và trung tâm dữ liệu

Tổng Bí thư Tô Lâm: Tiếp tục đoàn kết, quyết tâm hành động, xây dựng Điện Biên phát triển nhanh, bền vững hơn

Tổng Bí thư Tô Lâm: Tiếp tục đoàn kết, quyết tâm hành động, xây dựng Điện Biên phát triển nhanh, bền vững hơn

Bộ Khoa học và Công nghệ và Bộ Quốc phòng sẽ xây dựng cơ chế đặc thù cho công nghệ chiến lược quốc phòng

Bộ Khoa học và Công nghệ và Bộ Quốc phòng sẽ xây dựng cơ chế đặc thù cho công nghệ chiến lược quốc phòng